그리드 거래(Grid Trading)는 무엇인가?

그리드 매매는 매수/매도 주문이 정해진 가격 위와 아래에 배치되어 박스권 내 점진적으로 상승하고 감소하는 가격으로 주문 그리드를 만드는 것입니다. 이 전략은 미리 정의한 기본 가격 위와 아래의 그리드처럼 일정한 간격으로 매수 및 매도 주문을 함으로써 자산의 정상적인 가격 변동성을 활용합니다.

이 그리드 매매 거래는 박스권 횡보 장세에 유리하며, 현물 거래에서는 미리 지정된 시작 가격 하방에서 그리드 별로 분할 매수하여 상승 시 분할 매도하는 방식이고, 선물 공매도(Short Derivates)에서는 반대로 수행할 수 있습니다. 하지만 현물 거래 시 시장이 약세 추세이면 큰 손실을 입고, 상승 추세 시에는 수익이 발생이 적습니다.

본 글에서는 그리드 거래에 대한 동작 방식 및 파라미터, 특징, 거래 강화 방법을 보여 드리도록 하겠습니다.

동작 알고리즘 및 파라미터

그리드 거래 전략을 사용하기 위해서 아래 6가지 파라미터에 대해서는 사용자가 직접 수동으로 설정해야 하며, 이는 이익 및 손실에 큰 영향을 미칩니다.

- 시작 가격(Start Price) : Grid를 생성하고 거래를 시작할 가격입니다.

- 상한선(Upper Limit) : 상한선은 그리드의 최고 가격 제한입니다. 현물 시장의 경우, 이 상한선 이상으로 매도 주문을 하지 않으며, 상한선이 높을수록 이익 잠재력이 커집니다.

- 하한선(Lower Limit) : 하한선은 그리드의 최저 가격 한도입니다. 현물 시장의 경우, 이 하한선 이하의 매수 주문을 하지 않습니다.

- 그리드 개수(Grid Number) : 그리드 개수는 그리드에 할당할 수 있는 최대 매수 및 매도 주문 수를 나타냅니다. 주문은 균등하게 분배되므로, 그리드 번호를 10으로 할당하면 5개의 매수 주문과 5개의 매도 주문이 있을 수 있습니다.

- 이익 종료 가격(Take-Profit) : 그리드 거래 종료를 위한 거래 대상 자산의 목표 가격입니다. 거래 대상 자산의 가격이 목표 지정 가격에 도달하면 모든 포지션을 매도하고 거래를 종료합니다.

- 손실 종료 가격(Stop-Loss) : 손실 방지를 위해서 거래를 종료해야 하는 거래 대상 자산의 가격입니다. 거래 대상 자산의 가격이 정해진 손실 종료 가격 이하로 떨어지면 모든 포지션을 종료합니다.

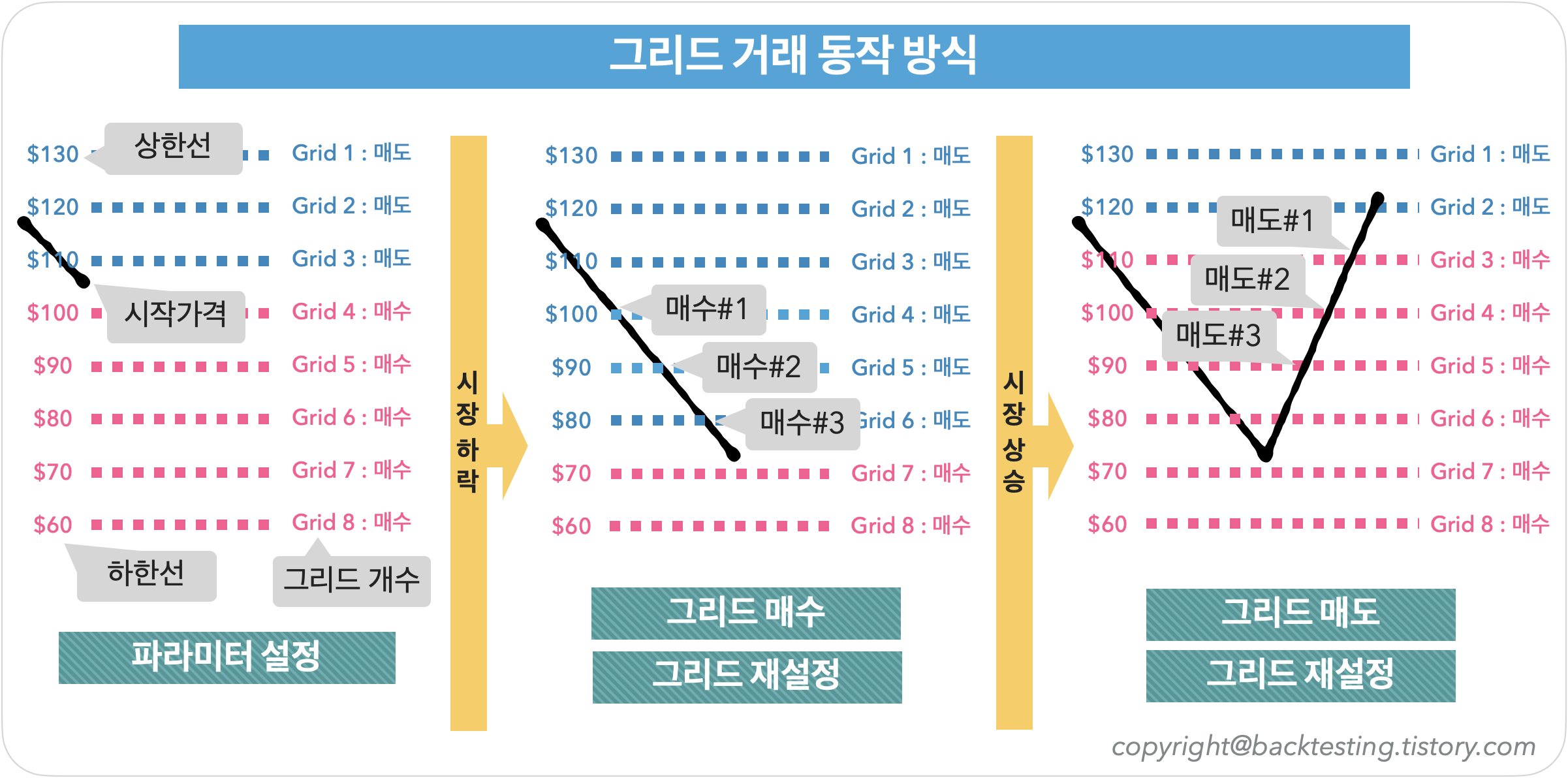

(현물 거래의 경우) 동작 알고리즘은 아래와 같습니다.

- 거래 시작 전에 위 6개 파라미터인 시장 가격, 상한선, 하한선, 그리드 개수, 이익 종료 가격, 손실 종료 가격과 더불어 그리드 별 매수 및 매도할 총액을 설정합니다.

- 시작 가격 기준으로 상단에는 매도 가격 그리드, 하단에는 매수 가격 그리드가 설정됩니다.

- 그 후, 시장 가격이 하락 또는 상승에 따라 아래와 같이 동작됩니다.

- (시장 가격 하락 시) 시장 가격이 떨어져서 하단 매수 그리드에 도달하면, 매수가 발생됩니다. 그 후 그 가격을 기준으로 상단은 매도 주문 그리드를 생성합니다.

- (시장 가격 상승 시) 시장 가격이 올라서 상단 매도 그리드에 도달하면, 매수한 포지션이 존재한다면 1개 그리드에 거래할 분량에 대해 매도를 수행한다. 그 후 그 가격을 기준으로 하단은 매수 그리드를 생성합니다. - 3번을 반복하다가, 이익 종료 가격 또는 손실 종료 가격에 시장 가격이 도달한다면 모든 포지션을 종료합니다.

횡보장에 특화된 그리드 거래 특징

그리드 거래는 기본적으로 박스권 매매에 해당이 되며, 만약에 시장이 강력한 상승 추세이거나 하락 추세라고 한다면 그리도 거래와 같은 박스권 매매보다 추세 추종 전략을 사용하면 좋습니다.

보통 그리드 거래는 분 또는 시간당 차트와 같은 짧은 시간 차트에서 수행되며, 이는 가격 변동성 측면에서 일일 차트와 크게 다릅니다. 특히, 그리드 거래는 대부분 1분, 5분, 15분, 1시간 차트에서 수행됩니다. 그리고 그리드 거래에 가장 좋은 시기는 매일 2-3% 이하의 작은 가격 변동이 있을 때입니다.

장점 및 단점

그리드 거래의 장점은 시장 방향에 대한 예측이 거의 필요하지 않으며 쉽게 자동화할 수 있습니다. 그 외 장점은 아래와 같습니다.

- 비교적 간단함(Relatively Simple Application) : 그리드 거래는 시장 및 투자 주체에 대한 펀드멘탈 분석(재무 예측, 섹터 분석 등) 없이 가격만 필요합니다. 게다가, 적절한 가격 수준이 처음에 설정되면 거래자가 참여 없이 자동으로 실행 가능합니다.

- 사용자 정의 가능(Customisable) : 사용자는 개인 선호도와 상황에 따라 그리드에서 많은 또는 몇 가지 가격 수준을 설정할 수 있습니다. 그리드 거래는 또한 다른 거래 전략과 결합될 수 있고, 기술적 분석(저항선 등)을 통해 가격 수준의 위치를 참조할 수 있습니다.

- 전천후의(All-Weather) : 그리드 거래는 추세가 있든 옆으로 갇히든 다양한 유형의 시장 환경에 적합한 전략입니다. 그러나, 사용자는 시장은 경고 없이 빠르게 변동될 수 있으므로, 몇 가지 위험 관리 전술을 그리드 거래 전략과 결합하는 것이 좋습니다.

- 검증된 전략(Battle-Tested in the Largest Financial Trading Arena in the World) : 그리드 거래는 특히 외환시장에서 오랫동안 사용되어 왔습니다.

- 거래자 감정에 휩싸이지 않음 : 일반적으로 수동 거래는 스트레스가 많으며, 거래자 감정은 부적합한 거래 결정으로 이어질 수 있습니다. 하지만, 그리드 거래의 주요 이점은 체계적이기 때문에 인간의 판단과 감정이 그림에서 제거됩니다.

그러나 주요 단점은 정지 손실 제한이 준수되지 않은 경우 큰 손실을 초래할 가능성과 대형 그리드에서 여러 포지션을 실행 또는 종료하는 것과 관련된 복잡성입니다.

그리드 거래 전략 강화 및 위험 관리 방법

사용자는 손실 종료 가격(Stop-Losses), 헤지 그리드 거래(Hedge Grid) 및 포지션 크기 조정(Position Sizing)과 같은 위험 관리 전술을 추가하여 그리드 거래 전략을 최적화할 수 있습니다. 시장이 그리드가 처음에 이용하도록 설정된 방식으로 움직이지 않을 수 있기 때문에, 위험 관리는 이것으로 인한 손실을 완화하는 데 도움이 됩니다.

- 손실 종료 가격(Stop-Losses) : 시장은 변덕스럽고 그리드가 처음에 가장 잘 작동하도록 설정된 방향으로 움직이지 않을 수 있습니다. 거래자는 불행하게도 시장이 계속 하락한다면 잠재적으로 증가할 수 있는 손실에 앉아 있습니다. 그래서, 일정량의 손실이 발생한 후 포지션을 자동으로 종료함으로써 정지 손실을 설정하면 손실을 최소화하거나 통제하는 데 도움이 될 수 있습니다.

- 헤지 그리드 거래(Hedge Grid Trading) : 헤지 그리드 거래 전략은 가격이 상승하든 하락하든 상관없이 전략이 잠재적으로 이익을 얻을 수 있게 해 줍니다. 예를 들어, 하락하는 시장에서, 숏 포지션의 이익이 롱 포지션의 손실을 초과한다면, 전반적인 결과는 이득입니다.

- 포지션 크기 조정(Position Sizing) : 포지션을 적절하게 조정하면 일부 개별 포지션이 손실이 발생하더라도 거래자의 전체 포트폴리오에 대한 손실을 최소화하는 데 도움이 될 수 있습니다. 크기를 배치하는 간단한 방법은 각 개별 거래가 전체 포트폴리오의 작은 비율에 불과하도록 하는 것입니다(즉, 모든 계란을 하나의 바구니에 넣지 마십시오).

[참고]

'[투자전략] 지표, 단타, 장타' 카테고리의 다른 글

| [전략] 변동성 돌파 전략: 투자 성공을 위한 강력한 전략 (0) | 2023.03.17 |

|---|---|

| 백테스팅 결과가 좋은 투자 전략들 (2) | 2023.03.17 |

| [전략] 트레이딩뷰 기술적 등급 (Technical Ratings) (0) | 2023.01.17 |

| [장타][기법] 적립식 분할 투자 : Dollar Cost Averaging (DCA) (0) | 2022.12.22 |

| [기법][추세] 하이킨아시 차트 : 정의, 공식, 장점, 한계 (0) | 2022.12.09 |

댓글